Imposte e tasse

12 Dicembre 2025

Associazioni culturali: prospettive future

Cosa affronteremo in questo articolo:

- Novità dal 1.01.2026

- Aspetti Iva

- Associazioni culturali che decidono di rimanere fra gli enti non commerciali di tipo associativo

- Associazioni culturali che decidono di trasformarsi in APS non commerciali

- Associazioni culturali che decidono di trasformarsi in ETS non commerciali

- Scarica l’articolo in PDF

Dal 1.01.2026 entrano in vigore le disposizioni di cui al titolo X del D. Lgs. 117/2017 (Codice del terzo settore o CTS).

Tali previsioni normative in primo luogo introducono importanti novità fiscali per gli Enti del Terzo Settore non commerciali, iscritti al Registro unico nazionale del terzo settore: stabiliscono quali entrate sono da considerare commerciali, cambiano i criteri per qualificare un ente commerciale o meno, introducono nuovi regimi fiscali per gli Ets non commerciali.

In secondo luogo modificano l’art. 148 D.P.R. 917/1986, abrogando una delle più importanti agevolazioni fiscali previste per le associazioni culturali (la de-commercializzazione dei corrispettivi specifici di soci e associati). In terzo luogo abrogano le norme che estendevano l’applicazione del regime ex L. 398/91 alle associazioni senza scopo di lucro, pro loco e associazioni bandistiche, cori amatoriali e filodrammatiche. Allo stesso tempo il 20.11.2025, il Consiglio dei Ministri ha dato il via libera al decreto che estende fino al 2036 la proroga dei cambiamenti in materia di Iva per gli enti non commerciali di tipo associativo.

Le associazioni culturali, che ancora non hanno scelto di entrare nel Registro unico nazionale del terzo settore, si trovano quindi a dover valutare attentamente il proprio futuro. Nella consapevolezza che la scelta dovrà essere fatta sulla base delle caratteristiche proprie di ciascuna associazione, tre sono gli scenari tra cui potrebbero scegliere: rimanere fuori dal terzo settore come enti non commerciali di tipo associativo, iscriversi al Runts nella sezione Enti del Terzo Settore, iscriversi al Runts nella sezione associazioni di promozione sociale.

Riferimenti normativi: Titolo X, artt. 79, 80, 85, 86 D. Lgs. 3.07.2017, n. 117 – Artt. 143-149 D.P.R. 22.12.1986, n. 917 – Art. 4 D.P.R. 26.10.1972, n. 633 – D. Lgs. 4.12.2025, n. 186

Novità dal 1.01.2026

Le associazioni culturali assistono ad un mutamento sia delle norme che disciplinano le entrate rientranti nel reddito imponibile che quelle che determinano il regime fiscale applicabile ai fini del calcolo delle imposte dovute.

Per gli Enti del Terzo Settore (quindi per le associazioni culturali che hanno scelto di entrare in tale registro), ai fini della determinazione del reddito, entrano in vigore le norme del Titolo X del CTS.

Le associazioni culturali che ancora non sono iscritte al Runts, continueranno ad applicare le regole di cui all’art. 143 Tuir.

Solo per le associazioni politiche, sindacali e di categoria, religiose, assistenziali, sportive dilettantistiche, nonché per le strutture periferiche di natura privatistica necessarie agli enti pubblici non economici per attuare la funzione di preposto a servizi di pubblico interesse, non si considerano commerciali le attività svolte in diretta attuazione degli scopi istituzionali, effettuate verso pagamento di corrispettivi specifici nei confronti degli iscritti, associati o partecipanti … nonché le cessione anche a terzi di proprie pubblicazioni cedute prevalentemente agli associati (art. 148, c. 3 Tuir).

Le associazioni culturali, le APS e le associazioni di formazione extra scolastica della persona non possono più applicare l’art. 148, c. 3 Tuir.

Solo le ASD e le SSD iscritte al registro nazionale delle attività sportive dilettantistiche, potranno applicare la L. 398/1991 sia ai fini del calcolo delle imposte dirette che ai fini Iva.

Le associazioni culturali non iscritte al Runts potranno optare per il regime forfettario di cui all’art. 145 Tuir.

Le associazioni culturali iscritte al Runts potranno applicare il regime fiscale di cui all’art. 80 o, se APS, di cui all’art. 86 CTS.

Aspetti Iva

Il D. Lgs. 4.12.2025, n. 186 proroga al 2036 le novità Iva per gli enti associativi.

Ai fini Iva le associazioni culturali non possono più determinare l’imposta dovuta in maniera forfettaria secondo le norme della L. 398/1991, ma possono continuare ad applicare l’art. 4 D.P.R. 633/1972 per talune tipologie di entrate.

Rimane invariato l’art. 4, c. 4 D.P.R. 633/1972 in materia di Iva che stabilisce l’esclusione dall’Iva dei corrispettivi specifici di soci e associati di alcune tipologie di associazioni, fra cui le culturali.

Associazioni culturali che decidono di rimanere fra gli enti non commerciali di tipo associativo

Ai fini delle imposte sui redditi

Regime fiscale ex art. 145 Tuir

Regime fiscale applicabile ex art. 145 Tuir – che disciplina il solo calcolo delle imposte dirette.

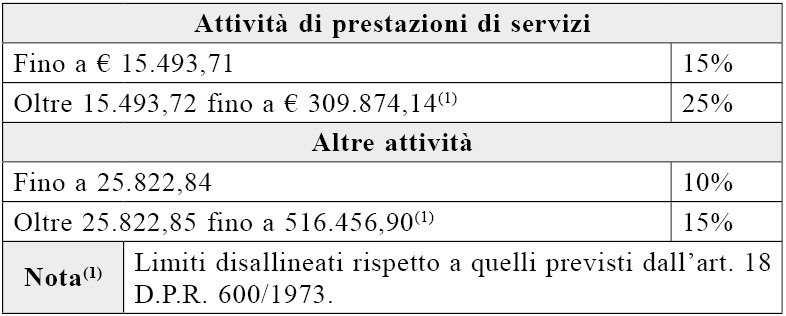

I coefficienti di redditività previsti sono:

Determinazione del reddito

Ai fini della determinazione del reddito continuano ad applicare l’art 143 del Tuir, che rimane immutato.

In particolare non si considerano attività commerciali le prestazioni di servizi non rientranti nell’art. 2195 c.c. rese in conformità alle finalità istituzionali dell’ente senza specifica organizzazione e verso pagamento di corrispettivi che non eccedono i costi di diretta imputazione. Inoltre non concorrono a formare il reddito i proventi da raccolte fondi occasionali e i contributi corrisposti da Amministrazioni Pubbliche.

Attività di prestazioni di servizi

Dal 1.01.2026 entrano in vigore i cambiamenti approvati di cui all’art. 89 CTS che rende inapplicabile alle associazioni culturali, APS e di formazione extra-scolastica della persona l’art 148, c. 3 Tuir.

| I corrispettivi specifici versati da soci e associati di tali associazioni, per le attività svolte in diretta attuazione degli scopi istituzionali, rientreranno tra le attività considerate commerciali ai fini delle imposte sui redditi. |

Test di commercialità ai sensi dell’art. 149 Tuir

Per determinare la commercialità o meno dell’ente, continueranno ad applicare l’art. 149 Tuir.

L’ente perde la qualifica di ente non commerciale qualora eserciti prevalentemente attività commerciale per un intero periodo d’imposta, Indipendentemente dalle previsioni statutarie.

A tal fine si tiene conto anche dei seguenti parametri:

- prevalenza delle immobilizzazioni relative all’attività commerciale, al netto degli ammortamenti, rispetto alle restanti attività;

- prevalenza dei ricavi derivanti da attività commerciali rispetto al valore normale delle cessioni o prestazioni afferenti le attività istituzionali;

- prevalenza dei redditi derivanti da attività commerciali rispetto alle entrate istituzionali, intendendo per queste ultime i contributi, le sovvenzioni, le liberalità e le quote associative;

- prevalenza delle componenti negative inerenti all’attività commerciale rispetto alle restanti spese.

Ai fini Iva

Non può più essere applicata la L. 398/1991 che per le attività commerciali connesse prevedeva importanti agevolazioni ai fini Iva.

Si fa riferimento alle norme ordinarie di cui al D.P.R. 633/1972.

Rimane in vigore l’art. 4, c. 4 D.P.R. 633/1972, ossia si considerano fatte nell’esercizio di attività commerciali anche le cessioni di beni e le prestazioni di servizi ai soci, associati o partecipanti verso pagamento di corrispettivi specifici, o di contributi supplementari determinati in funzione delle maggiori o diverse prestazioni alle quali danno diritto, ad esclusione di quelle effettuate in conformità alle finalità istituzionali da associazioni politiche, sindacali e di categoria, religiose, assistenziali, culturali, sportive dilettantistiche, di promozione sociale e di formazione extra-scolastica della persona.

Associazioni culturali che decidono di trasformarsi in APS non commerciali

Ai fini delle imposte dirette

Regime fiscale

Con ricavi commerciali fino a € 85.000,00 (limite modificato da € 130.000 a € 85.000 dal D. Lgs. 186/2025 le APS possono optare per il regime fiscale di cui all’art. 86 CTS.

Il coefficente di reddititivtà è fissato al 3%.

In alternativa possono applicare il regime fiscale ex art. 80 cts.

Determinazione del reddito

Si applicano:

- l’art. 79 cts ossia le disposizioni in materia di imposte sui redditi previste per tutti gli Enti del Terzo Settore diversi dalle imprese sociali;

- le norme del tuir in quanto compatibili;

- le previsioni di cui all’art. 85 specifiche per le APSche tra le altre cose prevede la non commercialità dei corrispettivi specifici versati da soci e associati, per le attività svolte in diretta attuazione degli scopi istituzionali.

Test di commercialità

Per determinare la commercialità o meno dell’ente, si applica la regola di cui all’art. 79, c. 5 CTS.

Ai fini Iva

Se l’APS aderisce al regime fiscale ex art. 86 CTS, applica le disposizioni previste dal medesimo articolo ai fini dell’imposta sul valore aggiunto.

Se l’aps aderisce al regime fiscale ex art. 80 CTS, applica le regole di cui al D.P.R. 633/1972.

Associazioni culturali che decidono di trasformarsi in ETS non commerciali

Ai fini delle imposte dirette

Regime fiscale

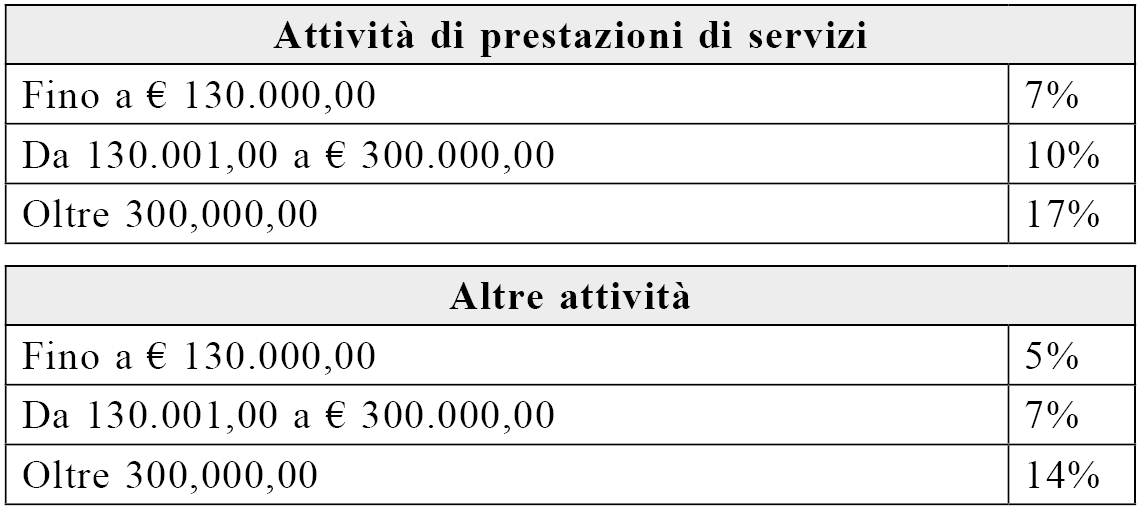

Applicano il regime forfettario di cui all’art 80 del Codice del terzo settore, senza limiti di ricavi.

Determinazione del reddito

Si applicano:

- l’art. 79 CTS ossia le disposizioni in materia di imposte sui redditi previste per tutti gli gli enti del terzo settore diversi dalle imprese sociali;

- le norme del Tuir in quanto compatibili;

- eventuali previsioni specifiche per tipologia di ETS.

| I corrispettivi specifici versati da soci e associati, per le attività svolte in diretta attuazione dei fini istituzionali, sono attività considerate commerciali, salvo che le attività siano svolte alle condizioni dei commi 2 e 2-bis. |

Test di commercialità

Per determinare la commercialità o meno dell’ente, si applica la regola di cui all’art. 79, c. 5 CTS.

Ai fini Iva

Si applicano le regole del D.P.R. 633/1972.

Scarica l’articolo in PDF

C.F e P.IVA: 01392340202 · Reg.Imp. di Mantova: n. 01392340202 · Capitale sociale € 210.400 i.v. · Codice destinatario: M5UXCR1

© 2026 Tutti i diritti riservati · Centro Studi Castelli Srl · Privacy · Cookie · Credits · Whistleblowing