Banche

08 Gennaio 2026

Buy Now Pay Later (BNPL) nei rapporti tra imprese

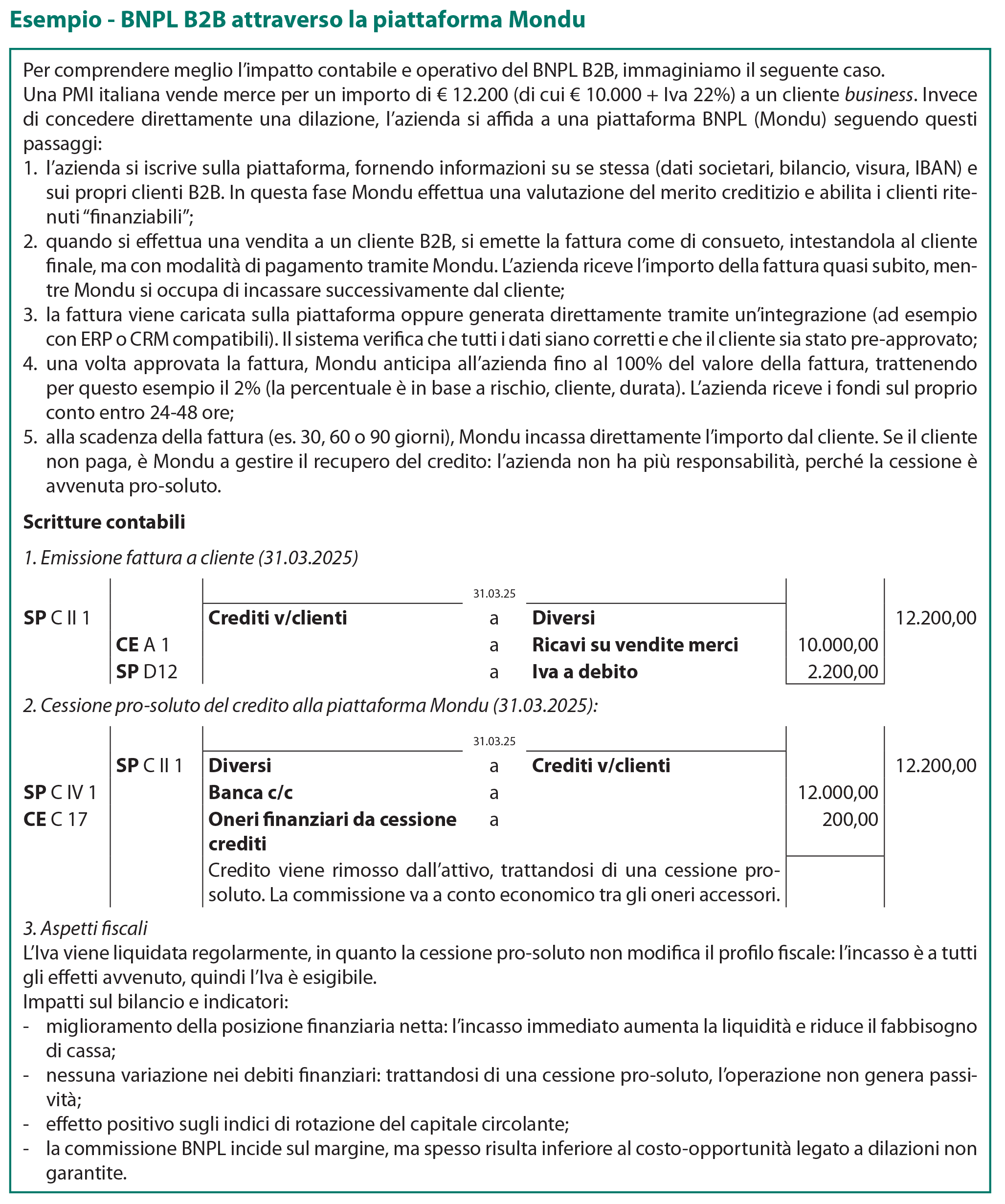

In un contesto di crescente pressione sulla liquidità e di stretta creditizia, anche le imprese iniziano a scoprire i vantaggi della formula Buy Now Pay Later (BNPL) applicata al mondo B2B. Se nel mercato consumer questo strumento è già ben noto, il suo impiego tra aziende è ancora relativamente recente, ma in rapida espansione. Il funzionamento è il seguente: un fornitore può offrire ai propri clienti la possibilità di posticipare il pagamento di una fattura (es. a 30, 60 o 90 giorni), incassando subito l’importo da una terza parte, tipicamente una piattaforma fintech specializzata. In cambio, paga una commissione. Per le Pmi, il BNPL rappresenta un’opportunità per aumentare le vendite, fidelizzare i clienti e migliorare il flusso di cassa, delegando la gestione del rischio a un intermediario, ma come ogni strumento finanziario, va compreso a fondo, valutando le implicazioni operative, contabili e strategiche.

BNPL B2B

Il modello BNPL si basa sul meccanismo seguente:

- il cliente acquista un bene o servizio dal fornitore, che riceve subito il pagamento da una piattaforma fintech. Il cliente, invece, ottiene dilazione fino a 90 giorni;

- il rischio di mancato pagamento viene trasferito all’intermediario, che applica una commissione (fissa o variabile) al fornitore;

- tutto il processo è gestito digitalmente, con analisi automatica del merito creditizio e decisione in tempo reale.

Vantaggi per chi vende

Offrire BNPL consente al fornitore di incassare immediatamente, ridurre i tempi medi di pagamento (DSO), aumentare la conversione delle vendite e migliorare la competitività. Inoltre, la gestione del rischio e del recupero crediti è in carico alla piattaforma, che agisce da cessionario pro-soluto. Il fornitore evita così di esporsi a insoluti, pur concedendo dilazioni ai propri clienti.

Vantaggi per chi compra

L’acquirente ottiene maggiore flessibilità finanziaria e può gestire meglio il fabbisogno di cassa, posticipando l’uscita di liquidità. Non deve attivare fidi bancari o gestire richieste di finanziamento, perché l’approvazione avviene direttamente nel momento dell’acquisto.

Per le microimprese o le start-up con accesso limitato al credito tradizionale, è un’opzione particolarmente interessante.

Rischi e aspetti critici

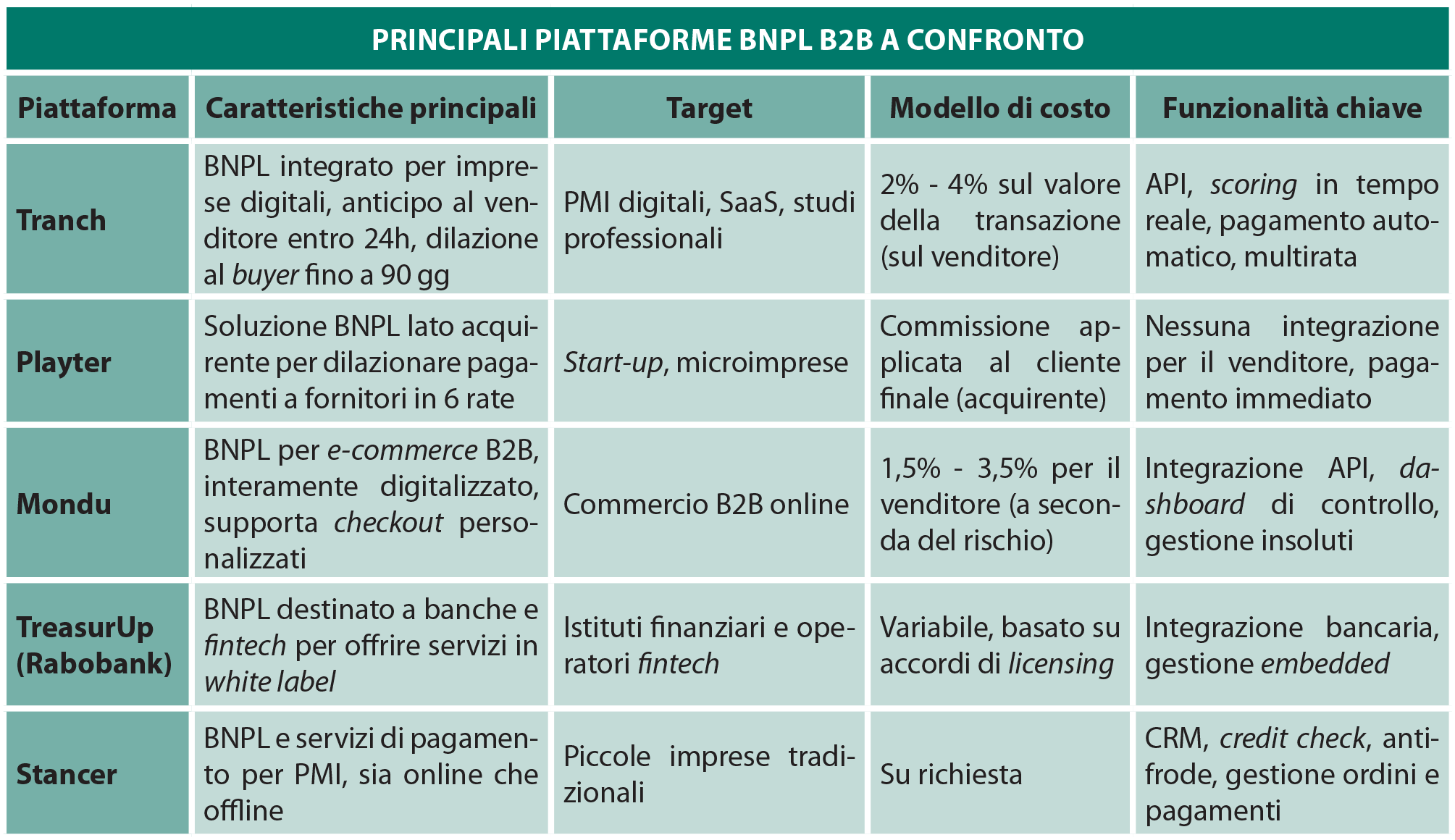

Il BNPL non è gratuito. Il costo per il venditore può variare tra 1,5% e 4% della transazione, a seconda del rischio, della durata del pagamento differito e della piattaforma. Inoltre, va verificata la classificazione contabile (es. se pro-soluto) e l’impatto sulle relazioni commerciali. Infine, attenzione alla compliance: la gestione dei dati e l’affidamento a piattaforme esterne richiede valutazioni legali e fiscali.

BNPL, factoring o finanziamento

A differenza del factoring, il BNPL è più flessibile e “on demand”: si applica anche a singole transazioni senza contratti continuativi. Rispetto al classico finanziamento clienti, non aumenta il rischio di credito in bilancio, non richiede garanzie e può essere offerto direttamente dal sito e-commerce B2B.

È uno strumento finanziario ma anche commerciale, da integrare nelle strategie di vendita.

Open banking

L’adozione di soluzioni di tipo Buy Now, Pay Later nel contesto B2B si configura oggi come una leva strategica per migliorare il capitale circolante, supportare le vendite e ridurre la pressione sul cash flow, in particolare nelle filiere dove i tempi di incasso risultano dilatati.

Sebbene concettualmente simile alle dilazioni di pagamento tradizionali, il BNPL B2B si distingue per il fatto di essere un servizio finanziario esternalizzato e digitalizzato, spesso costruito su architetture di open banking, credit scoring automatizzato e cessione del credito pro-soluto. L’impresa venditrice incassa immediatamente l’importo totale della fornitura (al netto delle commissioni), mentre il compratore beneficia di un pagamento dilazionato, in genere suddiviso in rate o posticipato fino a 90 giorni.

Quando conviene

L’adozione di queste soluzioni risulta particolarmente efficace in alcuni casi ricorrenti:

- quando si opera in settori dove i clienti business richiedono condizioni di pagamento dilazionate, ma non si dispone di un’adeguata struttura interna per la gestione del credito commerciale;

- quando l’obiettivo è quello di aumentare il valore medio delle transazioni o la frequenza d’acquisto da parte dei clienti, senza assorbire nuovo rischio;

- quando si intende esternalizzare completamente la gestione del credito, eliminando il rischio di mancato pagamento grazie alla cessione pro-soluto;

- quando si desidera ridurre la dipendenza da linee bancarie o da strumenti tradizionali di anticipo fatture, migliorando la struttura del bilancio.

In questo contesto, il BNPL non rappresenta solo un mezzo per concedere dilazioni: è uno strumento per ottimizzare la leva commerciale, proteggere il capitale circolante e mantenere elevata la bancabilità aziendale.

Aspetti operativi

L’adozione del BNPL B2B impone una serie di valutazioni:

- integrazione nei sistemi aziendali: molte soluzioni consentono l’integrazione diretta con ERP, CRM o piattaforme di e-commerce, semplificando la gestione contabile e operativa del credito;

- cessione del credito: nella maggior parte dei casi si tratta di operazioni pro-soluto in cui il rischio viene trasferito alla piattaforma/intermediario, con effetti positivi sul bilancio;

- verifica del cliente finale: tramite algoritmi di scoring automatizzato (basati su dati bancari, bilanci, comportamenti di pagamento) la piattaforma BNPL effettua una valutazione istantanea del rischio del compratore;

- trasparenza nei costi: le commissioni sono generalmente applicate al venditore e variano in base al rischio, alla durata della dilazione e al settore di attività.

Il vantaggio più significativo resta la possibilità di incassare l’intero importo della vendita in tempi brevissimi, esternalizzando il rischio creditizio e senza dover attendere i normali termini di pagamento.

Scarica l’articolo in PDF

C.F e P.IVA: 01392340202 · Reg.Imp. di Mantova: n. 01392340202 · Capitale sociale € 210.400 i.v. · Codice destinatario: M5UXCR1

© 2026 Tutti i diritti riservati · Centro Studi Castelli Srl · Privacy · Cookie · Credits · Whistleblowing