Bandi, agevolazioni, bonus, contributi a fondo perduto

23 Luglio 2025

Agevolazioni per l'acquisto della "prima casa"

Le agevolazioni “prima casa” possono essere richieste solo nel caso in cui l’acquirente sia una persona fisica che agisce per scopi estranei alla propria attività imprenditoriale o professionale. Non possono accedere a tale agevolazione, gli imprenditori, i professionisti e le società o gli enti diversi da società (esempio: associazioni, fondazioni, ecc.). La legge di Bilancio 2025 prevede un termine più lungo (2 anni) per vendere l’abitazione già precedentemente acquistata con le agevolazioni prima casa e usufruire nuovamente del beneficio fiscale.

Cosa affronteremo in questo articolo:

Tipologia di immobili

Per usufruire delle agevolazioni “prima casa” l’abitazione che si acquista deve appartenere a una delle seguenti categorie catastali:

• A/2 (abitazioni di tipo civile)

• A/3 (abitazioni di tipo economico)

• A/4 (abitazioni di tipo popolare)

• A/5 (abitazioni di tipo ultrapopolare)

• A/6 (abitazioni di tipo rurale)

• A/7 (abitazioni in villini)

• A/11 (abitazioni e alloggi tipici dei luoghi).

Le agevolazioni “prima casa” non sono ammesse, invece, per l’acquisto di un’abitazione appartenente alle categorie catastali A/1 (abitazioni di tipo signorile), A/8 (abitazioni in ville) e A/9 (castelli e palazzi di eminenti pregi artistici e storici).

Le agevolazioni spettano anche per l’acquisto delle pertinenze, classificate o classificabili nelle categorie catastali C/2 (magazzini e locali di deposito), C/6 (per esempio, rimesse e autorimesse) e C/7 (tettoie chiuse o aperte), limitatamente a una pertinenza per ciascuna categoria.

È necessario, tuttavia, che le stesse siano destinate in modo durevole a servizio dell’abitazione principale e che questa sia stata acquistata beneficiando delle agevolazioni “prima casa”

Tipi di atto

Atti traslativi a titolo oneroso: piena proprietà.

Atti traslativi o costitutivi: nuda proprietà, usufrutto, uso, abitazione.

Atti a titolo gratuito: l’agevolazione spetta anche nel caso di nuovo acquisto a titolo gratuito (donazione e successione).

Ubicazione immobile: possibili alternative

Nel Comune in cui l’acquirente ha, o stabilisce entro 18 mesi dall’acquisto, la propria residenza.

La dichiarazione di voler stabilire la residenza nel Comune ove è ubicato l’immobile acquistato deve essere resa, a pena di decadenza, nell’atto di acquisto.

Ai fini della corretta valutazione del requisito della residenza, il cambio di residenza si considera avvenuto nella data in cui l’interessato rende al Comune la dichiarazione di trasferimento.

Nel Comune in cui l’acquirente svolge la propria attività

Nel Comune in cui l’acquirente svolge la propria attività.

Incluse quelle svolte senza remunerazione (esempio: attività di studio, di volontariato, sportiva).

Nel territorio del Comune di nascita o siano in cui aveva la residenza o svolgeva la propria attività prima del trasferimento.

Se l’acquirente si è trasferito all’estero per ragioni di lavoro e ha risieduto o svolto la propria attività in Italia per almeno 5 anni.

Personale delle Forze armate e delle Forze di polizia.

Non è richiesta la condizione della residenza nel Comune di ubicazione dell’immobile acquistato con le agevolazioni “prima casa”.

Altre dichiarazioni in atto

Nell’atto di acquisto l’acquirente deve dichiarare:

- di non essere titolare esclusivo oppure in comunione con il coniuge dei diritti di (esclusa la nuda proprietà) proprietà, usufrutto, uso, abitazione su altra casa di abitazione ubicata nel territorio del Comune in cui è situato l’immobile da acquistare.

- La titolarità di una sola quota di altra casa, non in comunione con il coniuge, non impedisce l’acquisto agevolato.

Deve inoltre dichiarare:

- di non essere titolare, neppure per quote, anche in regime di comunione legale e su tutto il territorio nazionale, dei diritti di proprietà, uso, nuda proprietà, usufrutto, abitazione su altra casa di abitazione acquistata dallo stesso soggetto o dal coniuge con le agevolazioni “prima casa”.

Se si è già goduto dei benefici “prima casa” (per acquisti a titolo oneroso) è possibile goderne nuovamente se l’acquisto del passato non è più nella titolarità dell’acquirente, all’atto del nuovo acquisto. La preclusione vale per i precedenti acquisti a titolo oneroso. Diversamente, le agevolazioni godute per acquisti a titolo gratuito non sono un impedimento.

In caso di cessioni soggette a Iva, tali dichiarazioni, comunque riferite al momento in cui si realizza l’effetto traslativo, possono essere effettuate, oltre che nell’atto di acquisto, anche in sede di contratto preliminare.

Le agevolazioni “prima casa” non spettano quando si acquista un’abitazione ubicata nello stesso Comune in cui si è già titolare di altro immobile acquistato senza fruire dei benefici (anche se si assume l’impegno a vendere l’immobile già posseduto entro 2 anni dal nuovo acquisto).

Se, per errore, nell’atto di compravendita le previste dichiarazioni sono state omesse, è possibile rimediare mediante uno specifico atto integrativo, redatto secondo le medesime formalità giuridiche del precedente, in cui dichiarare la sussistenza dei presupposti soggettivi e oggettivi per usufruire delle agevolazioni fiscali.

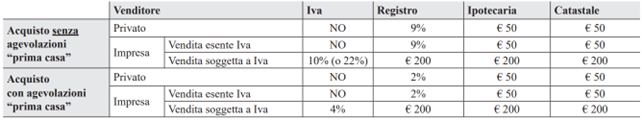

Tavola – Riepilogo imposte dovute al momento dell’acquisto di una abitazione

C.F e P.IVA: 01392340202 · Reg.Imp. di Mantova: n. 01392340202 · Capitale sociale € 210.400 i.v. · Codice destinatario: M5UXCR1

© 2025 Tutti i diritti riservati · Centro Studi Castelli Srl · Privacy · Cookie · Credits · Whistleblowing